Chuyện chênh lệch lợi nhuận sau kiểm toán của ngành ngân hàng

Chuyện chênh lệch lợi nhuận sau kiểm toán của ngành ngân hàng

Lần đầu tiên, trong lịch sử ngân hàng có một mùa kiểm toán báo cáo tài chính mà nhiều ngân hàng ghi nhận giảm lợi nhuận so với báo cáo tự lập như năm 2023.

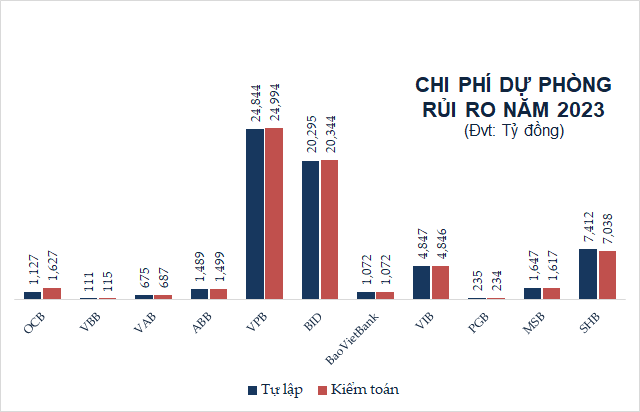

Tăng chi phí dự phòng rủi ro, giảm lợi nhuận

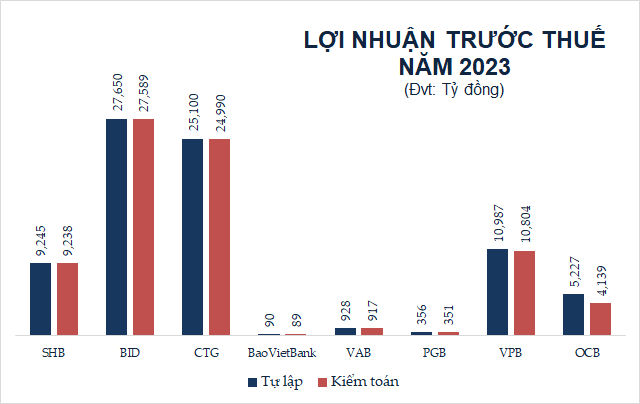

Có 8 ngân hàng bị giảm lợi nhuận trên báo cáo kiểm toán so với báo cáo tự lập; trong đó mức giảm tại một số ngân hàng lên đến hàng trăm, hàng ngàn tỷ đồng.

Theo BCTC kiểm toán năm 2023 công bố, so với BCTC tự lập, lợi nhuận trước thuế của OCB đạt 4,139 tỷ đồng, giảm 1,088 tỷ đồng, do chi phí dự phòng tăng 501 tỷ đồng và điều chỉnh một số khoản mục thu nhập thực thu từ khách hàng trong năm 2023 sẽ được hạch toán trong năm 2024.

Lý giải cho sự chênh lệch này, OCB cho biết, Ngân hàng đã chủ động trích lập thêm chi phí dự phòng để tăng cường bộ đệm quỹ dự phòng rủi ro tín dụng. Lãnh đạo OCB cũng cho biết, phần điều chỉnh một số khoản mục thu nhập thực thu từ khách hàng trong năm 2023 sẽ được hoàn tất ghi nhận trong quý 1/2024. Đồng thời, đối với các khoản nợ khách hàng đã bàn giao tài sản đảm bảo để thay thế nghĩa vụ trả nợ, tính đến hiện tại, Ngân hàng đã xử lý giảm 50% nên chi phí dự phòng đã trích bổ sung cho những tài sản này vào cuối năm 2023 cũng sẽ được hoàn lại tương ứng. Qua đó, dự kiến kết quả kinh doanh quý 1/2024 sẽ cải thiện đáng kể.

Hay như tại VPBank, lợi nhuận trước thuế giảm 183 tỷ đồng sau kiểm toán, chỉ còn 10,804 tỷ đồng, do tăng thêm trích lập dự phòng, nâng mức an toàn cho việc bao phủ nợ xấu.

Tỷ lệ nợ xấu hợp nhất theo đó cũng tăng thêm khoảng 0.45%, do các khoản trái phiếu bị nhảy nhóm nợ. Đây là các khoản nằm trong chương trình kéo dài thời hạn trả nợ của trái phiếu theo Nghị định 08. VPBank cũng đã có kế hoạch xử lý phần nợ xấu này ngay trong quý 2.

SHB có lợi nhuận trước thuế chỉ giảm 7 tỷ đồng (còn 9,238 tỷ đồng), nhưng lợi nhuận sau thuế giảm đến 146 tỷ đồng (còn 7,324 tỷ đồng) sau kiểm toán.

Phần lợi nhuận tại ngân hàng này giảm chủ yếu do các nguồn thu nhập từ hoạt động kinh doanh điều chỉnh giảm: Thu nhập lãi thuần, lãi thuần từ hoạt động dịch vụ, lãi thuần từ mua bán chứng khoán đầu tư, thu nhập từ góp vốn, mua cổ phần… Điều chỉnh này làm cho lợi nhuận thuần từ hoạt động kinh doanh giảm đến 380 tỷ đồng, chỉ còn 16,276 tỷ đồng.

Tuy nhiên, chi phí dự phòng rủi ro tín dụng lại giảm 374 tỷ đồng sau kiểm toán, nhờ đó lợi nhuận trước thuế chỉ giảm 7 tỷ đồng. Do sau kiểm toán, thuế thu nhập doanh nghiệp được chỉnh lại tăng thêm 140 tỷ đồng, giúp lợi nhuận sau thuế của SHB giảm đến 146 tỷ đồng.

Các ngân hàng quốc doanh cũng có báo cáo kiểm toán lệch số lợi nhuận so với báo cáo tự lập. BIDV giảm 61 tỷ đồng lợi nhuận trước thuế trên báo cáo kiểm toán, còn 27,589 tỷ đồng, do giảm lợi nhuận thuần từ hoạt động kinh doanh và tăng trích lập dự phòng rủi ro.

VietinBank đồng thời giảm lợi nhuận thuần từ kinh doanh và giảm trích lập dự phòng rủi ro, kéo giảm 110 tỷ đồng lợi nhuận trước thuế, còn 20,045 tỷ đồng.

Nguồn: VietstockFinance |

Nguồn: VietstockFinance |

Tỷ trọng lệch lợi nhuận không cao, không có bất thường

TS. Nguyễn Trí Hiếu - Chuyên gia tài chính ngân hàng cho biết, những bản báo cáo tự lập của các ngân hàng khác so với số liệu của các công ty kiểm toán không phải là điều bất thường, vì phía kiểm toán có những phương pháp để kiểm định, kiểm tra bút toán của ngân hàng, đặc biệt là trong những khoản mục liên quan đến dự phòng, dẫn đến con số có thể khác biệt. Một số quy trình thẩm định về giá trị tài sản cũng không giống nhau, do khác biệt con số về khấu trừ, từ đó làm cho lợi nhuận cũng khác nhau trên 2 loại báo cáo.

Tuy nhiên, nếu con số chênh lệch rất lớn thì lại là điều bất thường và số khác nhau lớn có thể do sự chủ quan của chính ngân hàng hoặc phía kiểm toán. Có thể ngân hàng có cách hạch toán khác với bên kiểm toán và ngược lại.

Bênh cạnh đó, vấn đề trích lập dự phòng rủi ro, đặc biệt là trích lập về rủi ro nợ xấu có thể có sự khác biệt. Ngân hàng có thể đưa ra con số dự phòng rủi ro theo 2 tiêu chuẩn định lượng và định tính. Định lượng có thể không khác nhau nhiều, nhưng các tiêu chí định tính có thể làm cho số dự phòng khác.

Ông Hiếu dẫn ví dụ khách hàng đang được phân loại nợ nhóm 3, khi ngân hàng có thông tin định tính như thị trường suy giảm hoặc ban quản lý có vấn đề, có thể nâng lên nợ nhóm 4 (tỷ lệ dự phòng là 50%); trong khi kiểm toán có thể cho rằng những vấn đề này không ảnh hưởng nhiều và vẫn giữ mức dự phòng ở nhóm 3 với tỷ lệ 20%. Từ đó, có thể thấy, tùy theo quan điểm của các bên, dự phòng nợ xấu có thể khác nhau và từ đó làm ảnh hưởng đến lợi nhuận khác nhau trên báo cáo tự lập và kiểm toán.

Trong khi đó, PGS.TS. Nguyễn Hữu Huân - Giảng viên Đại học Kinh tế TPHCM cho biết, số liệu công bố còn tùy thuộc vào thời điểm. Có thể khi công bố báo cáo tự lập, một số ngân hàng cần công bố mức lợi nhuận cao để làm hài lòng cổ đông.

Báo cáo tự lập thường được công bố vào thời điểm cuối năm, có thể với mức lợi nhuận cao, giá cổ phiếu ngân hàng cũng tăng trưởng theo. Khi thông tin đã phản ánh vào giá, lợi nhuận bị điều chỉnh xuống cũng không ảnh hưởng nhiều; tùy vào mục đích của ban điều hành cũng như hội đồng quản trị.

Tuy nhiên, nếu so với con số lợi nhuận hàng chục ngàn tỷ đồng và con số bị giảm sau kiểm toán chỉ ở mức vài chục tỷ, sự khác biệt này không ảnh hưởng nhiều đến bản chất hoạt động của ngân hàng.

Cát Lam

- Chủ tịch Đặng Thành Tâm muốn sang tay 25 ...

- Lãnh đạo mua bán cổ phiếu gì trước dịp n ...

- VinaCapital: Lãi suất tiền gửi có thể tă ...

- FPT bứt phá dẫn dắt VN-Index đi lên trướ ...

- Nhà đầu tư lại phải đợi KRX

- Quỹ đầu tư đẩy mạnh lực mua

- Phân tích kỹ thuật chứng khoán Việt Nam: ...

- HOSE đề nghị công ty chứng khoán dừng kế ...

- Vi phạm liên quan đến trái phiếu, 2 công ...

- Theo dấu dòng tiền cá mập 26/04: Khối ng ...