VIG đặt mục tiêu lãi trước thuế 2024 tăng 36%, muốn chào bán riêng lẻ 50 triệu cp để xóa lỗ lũy kế

VIG đặt mục tiêu lãi trước thuế 2024 tăng 36%, muốn chào bán riêng lẻ 50 triệu cp để xóa lỗ lũy kế

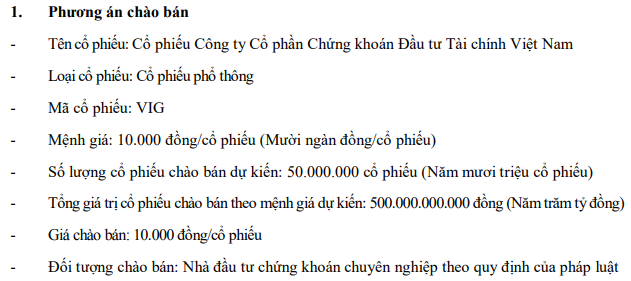

Theo tài liệu trước ĐHĐCĐ thường niên 2024, CTCP Chứng khoán Đầu tư tài chính Việt Nam (HNX: VIG) sẽ trình cổ đông kế hoạch kinh doanh và phương án chào bán riêng lẻ 50 triệu cp cũng như một số nội dung khác.

Theo đó, VIG đặt mục tiêu lãi trước thuế ở mức 42.2 tỷ đồng, tăng 36% so với thực hiện năm trước.

Công ty dự kiến không phân phối lợi nhuận năm 2023 và cả năm 2024 do còn lỗ lũy kế, tính đến cuối năm 2023 gần 134 tỷ đồng. Mục tiêu trong năm 2024, Công ty phải thực hiện xóa hết lỗ lũy kế từ nguồn lợi nhuận để lại và các nguồn thặng dư vốn khác.

Nhìn lại năm 2023, doanh thu hoạt động của VIG gần 41.4 tỷ đồng, giảm 43% so với năm trước. Song, lãi trước thuế gấp gần 12 lần, đạt 31 tỷ đồng.

| Lãi trước thuế của VIG giai đoạn 2019-2023 | ||

Tổng tài sản của VIG tại cuối năm 2023 ở mức 347.8 tỷ đồng, tăng gần 10% so với năm trước. Phía nguồn vốn, nguồn tài trợ dài hạn chủ yếu từ vốn chủ sở hữu 336 tỷ đồng, tăng 10%.

| Cơ cấu tài chính của VIG giai đoạn 2019-2023 | ||

Dự kiến chào bán riêng lẻ 50 triệu cp bổ sung vốn cho vay margin và tự doanh

VIG cho biết tại ĐHĐCĐ thường niên 2023, cổ đông đã thông qua phương án phát hành cổ phiếu riêng lẻ; tuy nhiên, do thị trường chứng khoán năm 2023 có những diễn biến chưa thuận lợi nên HĐQT và Ban TGĐ chưa triển khai thực hiện.

Nguồn: VIG |

Nhằm đảm bảo tăng cường nguồn vốn cho hoạt động kinh doanh của Công ty trong năm 2024, HĐQT trình ĐHĐCĐ thường niên 2024 thông qua phương án chào bán cổ phiếu riêng lẻ với số lượng chào bán dự kiến là 50 triệu cp, tổng giá trị theo mệnh giá 500 tỷ đồng. Giá chào bán 10,000 đồng/cp.

Cổ phiếu chào bán riêng lẻ cho các nhà đầu tư chuyên nghiệp theo phương án này sẽ bị hạn chế chuyển nhượng 1 năm kể từ ngày kết thúc đợt chào bán.

Thời gian dự kiến phát hành vào quý 3/2024 hoặc ĐHĐCĐ ủy quyền cho HĐQT lựa chọn thời gian thích hợp để thực hiện sau khi được Ủy ban chứng khoán Nhà nước chấp thuận.

Nếu thành công, vốn điều lệ Công ty sẽ tăng từ 451 tỷ đồng lên 951 tỷ đồng.

Mục đích phát hành nhằm bổ sung vốn phục vụ hoạt động kinh doanh của Công ty và thặng dư vốn cổ phần thu được từ đợt phát hành dùng để xoá một phần lỗ lũy kế.

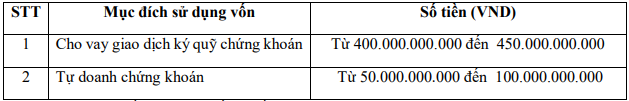

Về phương án sử dụng vốn từ đợt chào bán, dự kiến cho vay giao dịch ký quỹ chứng khoán tối thiểu 400 tỷ đồng, tối đa 450 tỷ đồng; và dùng cho hoạt động tự doanh với mức tối thiểu 50 tỷ đồng, tối đa 100 tỷ đồng.

Nguồn: Tài liệu ĐHĐCĐ |

Tuỳ vào điều kiện thực tế và biến động của thị trường chứng khoán, giá trị giải ngân cho các nghiệp vụ ghi trong phương án sử dụng vốn chi tiết có thể thay đổi.

Bổ sung nghiệp vụ bảo lãnh phát hành

Theo tài liệu, HĐQT VIG cũng dự trình ĐHĐCĐ thường niên 2024 thông qua việc bổ sung nghiệp vụ bảo lãnh phát hành. Thời gian thực hiện nộp hồ sơ đăng ký khi Công ty đáp ứng đầy đủ các điều kiện bổ sung nghiệp vụ bảo lãnh phát hành theo quy định của pháp luật chứng khoán.

Trước đó, ĐHĐCĐ thường niên 2023 đã thông qua việc bổ sung nghiệp vụ bảo lãnh phát hành. Tuy nhiên, đến nay, Công ty vẫn chưa đủ điều kiện đăng ký bổ sung nghiệp vụ này.

Kha Nguyễn

- 03/05: Đọc gì trước giờ giao dịch chứng ...

- Cổ phiếu ngân hàng “hụt hơi”

- Vi phạm công bố thông tin về trái phiếu, ...

- Thị trường chứng quyền 03/05/2024: Tình ...

- Chứng khoán phái sinh ngày 03/05/2024: T ...

- Góc nhìn 03/05: Rủi ro đảo chiều tại ngư ...

- Theo dấu dòng tiền cá mập 02/05: Dòng ti ...

- Vietstock Daily 03/05/2024: Tăng trong t ...

- Nhịp đập Thị trường 02/05: VN-Index bứt ...

- Phân tích kỹ thuật phiên chiều 02/05: Tr ...